Dünya gayrisafi milli hasılasının %85 ini üreten ve nüfusunun 2/3 üne sahip olan 20 gelişmiş ve gelişmekte olan ülkeyi temsil eden G20 adlı organizasyona Türkiye 2015 yılında başkanlık ediyor. 2013 yılında Rusya Federasyonu başkanlığında St. Petersburgda yapılan zirvede ülkemiz G20 Liderler Deklerasyonu (1) dokümanında “Finansal sistemi daha etkin izleyerek finansal okuryazarlığı iyileştirmeyi ve yeni finansal ürünler için alt yapısını geliştirerek güçlendirmeyi” amaç edindiğini ve “2018 yılına kadar yurt içi tasarruf oranını %19 a çıkarmayı hedeflediğini” açıklamış. Aynı dokümanda OECD ve Dünya Bankası’nın finansal okuryazarlık eğitimi politikalarının etkinliğinin uluslararası boyutta ölçümü için yaptığı çalışmalar takdir edilmiş.

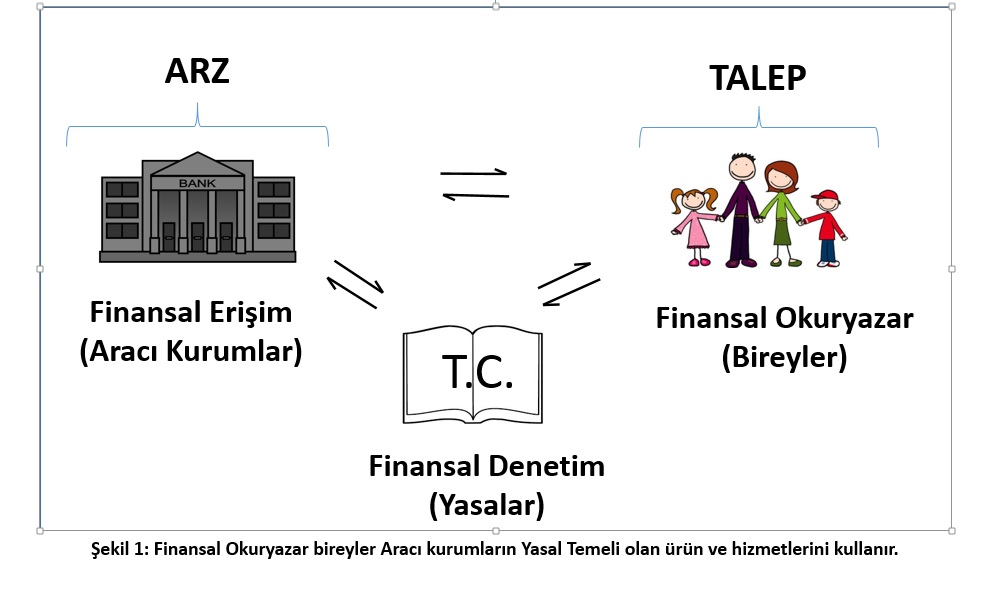

Son 10 yıldır ülkemizde yurtiçi tasarrufların %12 seviyesine kadar düşmesi, gelişmekte olan ülkelerin kalkınmasında kilit rolü olan yatırım kaynak ihtiyacının giderek daha fazla dış işlemlerde cari açık vererek karşılanmasına yol açmaktadır. Ülkemizde tasarruf oranları bilhassa özel hane halkı kesiminde düşmüş ama kamu kesiminde bütçe disiplini sağlanması ile 1960lar ve 1970li yıllara göre kontrol altına alınmıştır. Özel kesimin tasarruf eğiliminin yeniden arttırılması için, finansal enstrümanlar hakkında bireylerin bilgi ihtiyacının karşılanması ve kanaat oluşturmaları kadar, aracı kurumların yasal düzenlemelerin elverdiği ölçüde mevcut ve yeni ürün ve hizmetlerini yaygın şekilde sunabilmesi gerekir (Şekil:1).

OECD finansal okuryazarlık tarifini şöyle dile getiriyor (2):

Finansal okuryazarlık, finansal kavramlar ve risklerin bilinmesi ve anlaşılması, bireylerin ve toplumun finansal sağlığını arttıran ve onların ekonomik hayata katılımını sağlayan beceri, istek ve güvenle bu bilgi ve anlayışı uygulayarak değişik finansal bağlamlarda etkin kararlar verebilmesidir.

Finansal okuryazarlık için sadece kavramların bilinmesinin yetmediği gibi onları değişik bağlamlarda uygulayacak beceri, güven ve isteğe de sahip olmak gerekiyor. Bu bakımdan çokça bilgiye ve ezbere dayalı eğitim sistemimiz içerisinde bireylerin kendilerini bu alanda nasıl geliştirecekleri de ayrı bir meseledir.

Finansal katılımın temel bir ölçütü olan nüfusun herhangi bir finansal kurumda hesabı bulunma oranı Dünya Bankası 2011 Global Findex veri tabanına göre ülkemizde %58dir. Bu oran gelişmiş ülkelerde %89 dolayındadır. Yine Dünya Bankasının ülkemizde yaptığı finansal yeterlilik araştırması sonuçlarına göre (Tablo 1) nüfusumuzun önemli bir bölümü finansal okuryazarlık temel kavramlarını bilmemekte, harcamalarının yönetiminde sıkıntı çekmekte, uzun vadeli finansal planlar yapamamakta ve bunun sonucu gelecek için endişe duymaktadırlar. Bu çalışmadan çıkan şaşırtıcı bir bulgu da tabloda görülen sorunlara rağmen para idaresi için daha fazla bilgiye ankete katılanların %60ı ihtiyaçları olmadıklarını bildirmişler.

Diğer ülkelerde finansal okuryazarlık için yetişkinlere yönelik yapılan kısa süreli çalıştayların yararının çok sınırlı olduğu, katılım ve ilginin düşük kaldığı bildirilmektedir (3). Bu nedenle konunun örgün eğitim kapsamında olan gençler üzerinde odaklanması iki nedenle cazip görülmektedir. Birincisi, erken yaşlarda geliştirilen finansal davranışlar okulda, istihdamda ve yetişkinin hayat standardının yükseltilmesinde faydası olacaktır. İkincisi de, talebeye günlük hayattaki problemlere yönelik uygulamalar yapabilecekleri kavramlar verilerek öğrenme kapasiteleri arttırılmış olacak.

Eğitim müfredatında herhangi bir politika ve yöntemle finansal okuryazarlık için değişiklik yapmadan önce, mevcut durumun bilinmesi, buna göre ülke stratejileri ile uyumlu hedef ve etkin yöntemler geliştirilmesi ve sonuçların ölçülerek gerekli değişiklikler yapılarak yeni hedefler belirlenmesi ile ilerleme sağlanabilir. Ülkemiz, orta öğretim sisteminin uluslararası boyutta kıyaslaması yapılabilmesi için OECD örgütünün PISA ölçüm programına katılıyor. Asgari 6 yıl örgün eğitim geçmişi olan ve 15 yaşındaki öğrencilere verilen matematik, okuma ve fen bilimleri branşlarındaki imtahanlarda 2012 de 65 ülkeden 500 bin öğrenci katıldı. 2003 yılından beri bu ölçümlere katılan ülkemiz her üç alanda da sürekli ortalamaların altında neticeler almasına rağmen yıllık iyileşme oranlarında ortalamalarının üzerinde gelişme göstererek dikkat çekti. İyileşmenin bilhassa düşük performans gösteren öğrenci dilimindeki başarı oranının artışından kaynaklanması fırsat eşitliği bakımından da umut verici bulunuyor. PISA neticelerinin ülkelerarası farkları incelendiğinde yanlızca %16 sının kişi başı yurt içi gelire bağlı olması, cinsiyet, sosyo-ekonomik durum, okulun konumu ve okullararası farklar, öğrenci öğretmen ilişkisi gibi diğer faktörlerin de önemini ortaya çıkarıyor.

OECD 2012 de ilk defa 18 ülkeyi kapsayan ve yine 15 yaşında ve asgari 6 yıl örgün eğitime kayıtlı öğrencilere finansal okuryazarlık sınavı uyguladı. Bu sınavlara ülkemizden katılım olmadığı gibi 2015 de tekrarlanacak olan çalışmaya da girmiyor. Program, gelecekte küçülen sosyal güvenlik imkanları, sayı ve karmaşası artan finansal ürünler ve hizmetler ve işgücü piyasalarındaki oynaklık nedeni ile hayata atılacak gençlerin para ve alış veriş, finansal planlama ve yönetim, risk ve getiri, finansal ortam ile birlikte tüketici hak ve sorumlulukları kavramlarını ne kadar anladıklarını ölçmeyi amaçlamış. Değişik bağlamlarda karşılaşılan finansal problemleri kavrama ve çözerek uygulama becerilerin yanısıra öğrencinin bu tür sorunların üstesinden gelebilmesi için motivasyon ve iradesi de sınanmış. Sonuçlara göre talebelerin PISA 2012 matematik ve okuma neticeleri ile finansal okuryazarlık skorları arasında, sırası ile, 0.83 ve 0.79 gibi yüksek bir korelasyon hesaplanmış. Ayrıca, ülke içi neticelerde demografik ve sosyoekonomik faktörler, aile içi finansal bilgi paylaşımı ve ebeveynlerin finansal bilgi ve davranışları da talebenin finansal okuryazarlık skorunda rol oynadığı gözlemlenmiş.

Matematik ve okuma testlerinde PISA ortalamalarının altında kalan öğrencilerimizin finansal okuryazarlık sınavına katılsalardı başarılı olabileceklerini iddia etmek zordur. Kaçırılan fırsat, skorları bilemiyor olmamızdan daha önemlisi, gelecek kuşakların hangi bilgi, kavram ve yetkinliklerde eksik olduğunu göremememiz, onların çeşitli finansal alanlarda problemleri çözme irade, davranış ve tutumlarını bilemememiz ve neticede hedef tespiti ve bir takvime bağlı plan yapmakta sıkıntı çekecek olmamızdır. Finansal okuryazarlığın örgün eğitimin zaten kalabalık ve yoğun müfredatına ayrı bir ders olarak alınmasının veya mevcut disiplinler içerisinde işlenmesinin uygunluğu uluslararası platformlarda henüz tartışılmaktadır. 2010 ile 2011 yılları arasında Brezilyada 17 ay (3 yarı yıl) süren ve 868 okuldaki 15-17 yaşındaki 20 bin talebeyi kapsayan bir finansal okuryazarlık çalışmasının sonuçları Dünya Bankası tarafından açıklandı (4). Ülkemiz gibi gelişmekte olan ve %16 gibi düşük bir yurtiçi tasarruf oranına çareler arayan Brezilyada deneme uygulamasında finansal bilgi ve kavramlar matematik, fen bilimleri, tarih ve dilbilgisi derslerinin içerisine yerleştirilmiş. Eğitmenlere programla ilgili kurslar düzenlenmiş ve ebeveynler de dahil edilmiş.Brezilyadaki çalışmaların sonuçlarında finansal okuryazarlık eğitimi alan öğrencilerin genel akademik başarı seviyelerinde artış, tasarruf yapma eğilimlerinde ilerleme, ihtiyaçların tasarruflar yoluyla karşılanması, alış verişin anlık kararlar yerine araştırmalara dayandırılması, ailenin finansal konularına ilgi ve katılmada ilerleme gibi hem davranışsal hem de yetkinliklerde olumlu ilerlemeler gözlemlenmiş. Brezilya şimdi bu programın 3 bin okulu kapsayacak şekilde genişletilmesine hazırlanıyor.

Ekonomik kalkınmamıza katkısı olduğu görülerek uluslararası forumlardaki deklerasyonlara bildirimde bulunduğumuz finansal okuryazarlık konusunda bürokratlar, akademisyenler, finansal aracı kurumlar ve sivil toplum örgütlerinin katılımları ile çokca zirve, seminer, konferans ve toplantılar yapılıyor, bildirimler yayınlanıyor ama konu hakkında etkin eğitim için en uygun hedef kitle konumundaki orta öğretim talebelerine yönelik ölçüme dayalı ve hedefleri olan bir plan uygulaması henüz yapılmadı ve yürüyen uluslararası ölçüm imkanlarından da henüz yararlanılmıyor.

Ülkemizde her yıl başarılı ve maddi imkansızlıkları olan yüksek öğrenim öğrencilerine burs veren pek çok Sivil Toplum Kuruluşu (STK) var. Bu amaçla sınırlı maddi kaynakların dağıtımı söz konusu olduğu için, ilgili kuruluşun adayların ve burs almaya hak kazananların verilecek paraları en etkin şekilde kullanabileceklerini bilmeleri ve sağlamaları gerekir. Adaydan seçim öncesi FODERin geliştireceği bir finansal okuryazarlık bilgi ve beceri sınavını alması ve eğer kuruluşun diğer burs kriterlerine de uygun ise burs ödemesi başlamadan önce, yine FODERin e-eğitim yolu ile sunabileceği bir programı tamamlayarak minimum bir referans finansal okuryazarlık test puanını da tutturması istenebilir. Böylelikle, hem bursiyerin fon kaynaklarını etkin kullanmaları, hem de ileride milli müfredatta finansal okuryazarlıkla ilgili gelişmeler olacaksa sivil toplum kuruluşlarının çalışmalara veri ile katılımlarını sağlayabilecekleri portföyün oluşması sağlanır.

Kaynaklar:

1. G20 Leaders Declaration, St.Petersburg, Eylül 2013

2. PISA 2012 Results: Student and Money (Volume VI), OECD publishing

3. M.Bruhn, Why is Voluntary Financial Education so Unpopular?, World bank Policy Research Paper No:6439

4. M.Bruhn, The impact of High School Financial Education, Evidence from Brazil, World Bank Policy research Paper No:6723

Ali İ. Yalçın

Temmuz 2015

FODER Kurucu Üyesi,

aliyalcin@alum.mit.edu